個人開業医の方の老後資金準備方法|国民年金基金制度のメリット・デメリット

- 2017.06.06

- 付加年金 個人型確定拠出年金iDeCo(イデコ) 個人年金保険 国民年金 国民年金基金

第1号被保険者が65歳以降に受け取れる老齢基礎年金は夫婦2人、満額で月額約13万円です。その第1号被保険者の老後資金の不足を補う制度が国民年金基金です。

国民年金基金は、国民年金法の規定に基づく公的な年金です。

さて、この国民年金基金制度ですが、個人開業医の方にとっては、どのようなメリットやデメリットがあるのでしょうか?また、個人年金保険や確定拠出年金iDeCo(イデコ)との違いについても解説します。

目次

1.国民年金基金とは?

会社員等の給与所得者の公的年金は、厚生年金や厚生年金基金があり、3階建ての制度になっています。一方、自営業者などの第1号被保険者の場合、国民年金のみだと1階建ての制度になってしまいます。

そこで、会社員等の給与所得者との年金額差を解消するために国民年金基金制度が平成3年4月に創設され、国民年金と国民年金基金制度を合わせて2階建ての制度になりました。国民年金基金制度は、国民年金(老齢基礎年金)とセットで、自営業者など第1号被保険者の老後の所得保障的な役割を担う制度です。

2.地域型と職能型

国民年金基金は、厚生大臣(当時)の認可を受けた公的な法人で、47都道府県に設立された「地域型基金」と25の職種別に設立された「職能型基金」の2種類があります。地域型と職能型の2つの形態が設けられていますが、それぞれの基金が行う事業内容は同じです。

歯科医師(歯科技工士は除く)の方の場合、「歯科医師国民年金基金」、医師の方の場合、「日本医師・従業員国民年金基金」があります。

3.国民年金基金の加入資格

国民年金基金の加入対象者は、日本国内に居住している20歳以上60歳未満の自営業者とその家族、自由業、学生などの国民年金の第1号被保険者および60歳以上65歳未満の方や海外に居住している方で国民年金に任意加入している方です。

したがって、医療法人化した場合、ドクターは厚生年金に加入することとなり、第2号被保険者となるので、国民年金基金には加入できません。国民年金基金に加入されている個人開業医の方が医療法人化した場合、加入資格を喪失します。

加入資格を喪失した場合、基金に支払った掛金は途中で引き出すことはできませんが、 基金または連合会から、将来年金として支給されます。

尚、国民年金基金への加入は任意ですが、加入後に関しては任意に脱退および中途解約することはできず、掛金を引き出すことはできませんので、ご注意ください。

4.国民年金基金の掛金

掛金月額は、選択した給付の型、加入口数、加入時の年齢、性別によって決まります。上限は月額68,000円(年間816,000円)です。個人型確定拠出年金iDeCo(イデコ)にも加入している場合は、その掛金と合わせて月額68,000円以内となります。

年金の種類は下表の通り、A型・B型・Ⅰ型・Ⅱ型・Ⅲ型・Ⅳ型・Ⅴ型の7種類です。1口目はA型かB型のどちらかを選択する必要があり、2口目以降は7種類から任意で選択できます。

| 年金の種類 | 型 | 給付期間 |

|---|---|---|

| 終身年金 | A型 | 65歳~終身(15年保証期間付) |

| B型 | 65歳~終身(保証期間なし) | |

| 確定年金 | Ⅰ型 | 65~80歳(15年保証期間付) |

| Ⅱ型 | 65~75歳(10年保証期間付) | |

| Ⅲ型 | 60~75歳(15年保証期間付) | |

| Ⅳ型 | 60~70歳(10年保証期間付) | |

| Ⅴ型 | 60~65歳(5年保証期間付) |

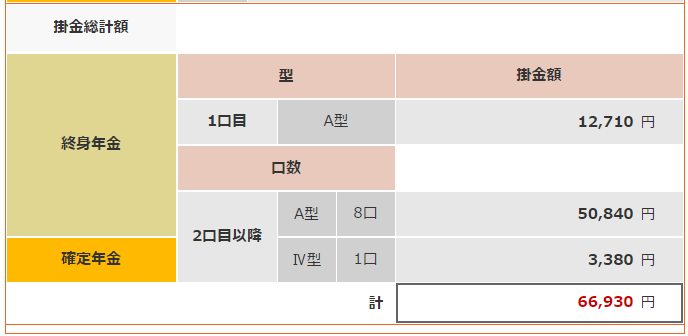

実際に掛金を試算した事例は以下の通りです。

≪試算例≫

加入者:35歳男性

1口目:A型

2口目:A型8口、Ⅳ型1口

月額掛金:66,930円

基金の1口目の給付は、国民年金の付加年金相当が含まれていますので、国民年金基金に加入中は付加保険料(月400円)を納めることはできません。

掛金は全額が「社会保険料控除」の対象で、確定申告時にその年の所得から控除できます。課税所得が掛金の分だけ少なくなるので、その分所得税・住民税の負担が軽くなり、節税になります。

5.国民年金と国民年金基金の関係

国民年金基金に加入している方が、国民年金の保険料を滞納した場合、その滞納期間に対する基金の年金給付は受け取れません。

つまり、国民年金の保険料を支払わずに基金の掛金のみを支払っても、基金からの年金給付は受けられません。但し、国民年金の保険料を滞納した期間の国民年金基金の掛金については、返還されます。

6.国民年金基金は確定給付の制度

国民年金基金は、個人型確定拠出年金とは違い、確定給付の制度です。途中で口数を変更しなければ、掛金も一定で、年金額も一定です。よって、加入時に将来受け取れる年金額をシミュレーションできます。

尚、賦課方式の国民年金とは違い、国民年金基金は積立方式の年金です。また、物価等のスライドがないなので、インフレには弱くなります。

7.国民年金基金の年金給付(受給額)

年金給付は65歳から一生涯受け取れる終身年金(A型・B型)が基本です。終身年金は、基金加入者が亡くなるまで年金が受け取れます。長生きすればするほど、沢山年金を受け取ることができます。

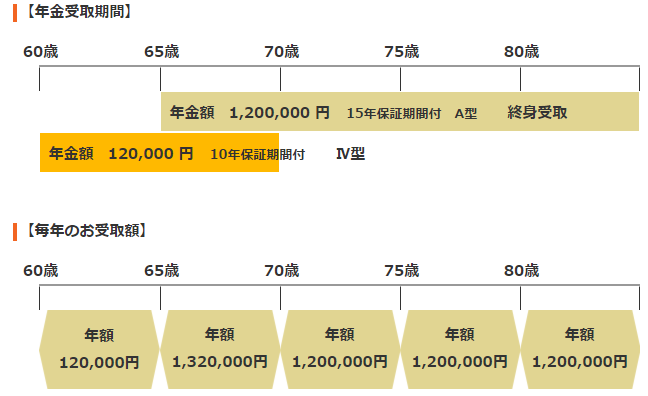

実際に年金額を試算した事例は以下の通りです。

≪試算例≫

加入者:35歳男性

1口目:A型

2口目:A型8口、Ⅳ型1口

上記事例の場合、Ⅳ型は10年確定年金なので、60歳から70歳までの10年間、年額12万円の年金を受け取ることができます。65歳からは、終身年金であるA型の年金を年額120万円受け取ることができます。A型は加入者が亡くなるまで一生涯受け取ることができます。

A型やⅣ型の「保証期間付」とは、年金を受け取る方が保証期間中に亡くなっても、残りの期間分を遺族に支払うという意味です。保証期間分は生死に関係なく支給されます。

例えば、A型(15年保証期間付)の年金を受け取っている方が10年で亡くなった場合、残りの5年間分の年金を遺族が受け取ることができます。

参考:「確定年金」「終身年金」「有期年金」の違いとは?

受け取る老齢年金は公的年金等の雑所得扱いで、公的年金等控除の対象です。また、遺族一時金は全額非課税です。

年金給付は65歳(Ⅲ型、Ⅳ型及びⅤ型は60歳)から始まります。加入者の方が65歳(Ⅲ型、Ⅳ型及びⅤ型は60歳)に達したとき、基金から「年金請求に関するご案内」が送付されます。

8.国民年金基金と民間の個人年金保険との比較

民間にも個人年金保険があり、公的年金の上乗せとして活用することが可能です。しかし、税制面では国民年金基金の方が大きなメリットがあります。

8-1.掛金(保険料)支払時の比較

国民年金基金の掛金は全額が社会保険料控除の対象となります。一方、個人年金保険の保険料は、個人年金保険料控除の対象になりますが、控除適用限度額は所得税4万円、住民税2.8万円(平成24年1月以降の契約)です。

仮に国民年金基金の掛金を月額68,000円支払った場合、年間掛金の全額816,000円を所得から控除することができますが、個人年金保険の保険料を月額68,000円支払った場合は、年間で所得税4万円、住民税2.8万円のみの控除となります。

8-2.年金受取時の比較

年金の受取時にも違いがあります。国民年金基金は公的年金等の雑所得扱いで、公的年金等控除の対象です。一方、個人年金保険は、雑所得となり控除はありません。

9.国民年金基金と個人型確定拠出年金iDeCo(イデコ)との比較

最近話題の個人型確定拠出年金iDeCo(イデコ)と国民年金基金を比較した場合、どのような違いがあるのでしょうか?

2つの制度の大きな違いは、国民年金基金が将来受け取れる年金額が決まっている確定給付の制度で、個人型確定拠出年金iDeCo(イデコ)が将来受け取れる給付の額は決まっていない確定拠出の制度である点です。

国民年金基金は受け取れる年金額が決まっているというメリットがある反面、物価が上昇するようなインフレになった場合には、受け取る年金額が実質的に目減りするというデメリットがあります。

参考:インフレのリスクとは?

一方、個人型確定拠出年金iDeCo(イデコ)が将来受け取れる給付の額は決まっておらず、積立金の運用次第では拠出した掛金を受け取る給付金が下回る元本割れが発生する可能性があるデメリットがあります。しかし、インフレには強いというメリットがあります。

参考:国民年金基金、個人型確定拠出年金iDeCo(イデコ)どちらに加入すべき?

掛金の部分で解説した通り、国民年金基金と個人型確定拠出年金iDeCo(イデコ)の掛金枠は同枠なので、2つの制度を合わせて月額68,000円以内となっています。

10.国民年金基金のメリット、デメリットまとめ

個人開業医の方にとっての国民年金基金のメリット、デメリットをまとめると以下の通りです。

10-1.メリット:掛金全額が所得控除の対象

国民年金基金の大きなメリットの1つは、掛金が全額所得控除になる点です。課税所得を減らし節税しながら老後の資金を積立てることができます。

また、国民年金基金の掛金は、社会保険料控除の対象なので、生計を一にする配偶者やその他の親族分の掛金も所得控除の対象となります。つまり、ドクターが配偶者等のご家族分の国民年金基金掛金を支払った場合、ドクターの所得から家族分の掛金を控除することが可能ですので、更に大きな節税が可能になります。

また、年金を受け取る際も公的年金等の雑所得扱いになり、公的年金等控除の対象となるなどの税制優遇措置があります。

10-2.デメリット:任意での脱退は不可

デメリットは、一度加入すると任意での脱退はできないことと、加入資格を喪失した場合もそれまで支払った掛金は引き出すことが出来ない点です。

個人開業医の方が医療法人化した場合、国民年金基金の加入資格を喪失しますが、掛金を引き出すことはできず、それまでに支払った掛金は将来年金として受け取ることになります。

まとめ

第1号被保険者の方は、公的な年金が国民年金のみなので、自助努力での老後資金準備は必須です。公的年金の上乗せには、民間の個人年金保険等もありますが、まずは国民年金基金等、税制面でメリットが大きい制度を検討すべきです。

但し、国民年金基金も老後のための積み立てであり、万一の保障はありませんので、万が一の保障については、生命保険等で準備する必要があります。

●今、加入している生命保険が、どのような保障内容になっているか確認してもらいたい

●見直し方をアドバイスして欲しいが、誰に相談していいか分からない など

保険の選び方や見直し方で悩まれている方は、保険のプロであるFP(ファイナンシャル・プランナー)による無料相談(大阪/兵庫/京都/奈良)をご利用ください。

TEL:06-6303-7857

受付時間:午前9時~17時(平日)

生命保険相談・見直しトータルサポート(無料)

(大阪/兵庫/京都/奈良)

-

前の記事

個人開業医の方の退職金積立方法|小規模企業共済のメリット・デメリット 2017.06.05

-

次の記事

個人開業医の方にとっての個人型確定拠出年金iDeCo(イデコ)メリット・デメリット 2017.06.13