一時払終身保険を運用商品として検討する価値はある?

契約時に保険料を一括で支払う一時払終身保険は、以前は運用商品として注目されていたこともありました。しかし、日銀の金融緩和政策の影響で予定利率が下がった今、運用商品としての魅力はあるのでしょうか?

一時払終身保険の特徴と、運用商品としての魅力があるのかについて検証してみたいと思います。

目次

1.一時払終身保険の特徴

一時払終身保険とは、契約時に一括で保険料を払い込む終身保険です。払込保険料を超える保障が一生涯続きます。

一時払終身保険は年齢にもよりますが、「保険料≒保険金額」です。例えば、999万円の保険料で1,000万円の保障を買うようなイメージの商品です。

掛け捨てではなく、解約返戻金もあり、一定期間経過後は、解約返戻金が払込保険料を上回ります。

ある保険会社の一時払終身保険の契約例は、下記の通りです。

≪一時払終身保険 契約例≫

被保険者:60歳(男性)

死亡保険金:1,000万円

一時払保険料:9,955,100円

2.運用商品としての魅力はほぼゼロ

以前、予定利率が良かった頃の一時払終身保険は運用商品としても注目されていました。しかし、現在の一時払終身保険は運用商品としての魅力はほぼゼロです。

予定利率が下がり、以前と比べて解約返戻率(解約返戻金÷一時払保険料)はかなり下がっています。

米ドルや豪ドルなど、外貨建ての一時払終身保険の場合は、円建ての商品と比較して予定利率が高いので、運用商品としての魅力もありますが、当然、為替のリスクがあります。

為替相場次第では円換算での解約返戻金が払込保険料を下回るリスク、つまり元本割れのリスクがあります。

3.早期解約は元本割れのリスクあり

一時払終身保険は、一定期間経過後に解約した場合、払込保険料を解約返戻金が上回りますが、それまでに解約すると解約返戻金が払込保険料を下回ります。

ある保険会社の一時払終身保険の解約返戻金推移は、下表の通りですが、加入年齢によっては、10年以上も解約返戻金が一時払保険料を下回り続けます。

一定期間経過後は、解約返戻金が払込保険料を上回るといっても、普通預金に預けているよりはマシといった程度の増え方です。普通預金と違って、早期の解約は元本割れリスクがある点が、大きなデメリットです。

また、銀行預金や貯金の場合、世の中の金利が上がれば預貯金金利は上がりますが、一時払終身保険の場合、加入時の予定利率で一生涯固定されてしまい、契約後に金利が上がっても予定利率が上がることはありません。

金利が上がる状況下では、かなり不利になります。

一時払終身保険は、大きな金額を保険会社に預けることになるので、一般の契約に比べて、契約後早期に解約する可能性が高くなることが考えられます。

早期解約は元本割れのリスクが高くなりますので、一時払い終身保険を運用商品として活用することは、お勧めできません。

≪解約返戻金推移例≫

被保険者:男性

死亡保険金:1,000万円

| 契約年齢 | 一時払保険料 | 10年後 | 15年後 | ||

|---|---|---|---|---|---|

| 解約返戻金 | 返戻率 | 解約返戻金 | 返戻率 | ||

| 50歳 | 9,915,200円 | 990.5万円 | 99.8% | 992.4万円 | 100% |

| 60歳 | 9,955,100円 | 994.2万円 | 99.8% | 995.8万円 | 100% |

| 70歳 | 9,977,600円 | 997.1万円 | 99.9% | 998.3万円 | 100% |

| 80歳 | 9,987,500円 | 999.2万円 | 100% | 999.8万円 | 100.1% |

4.一時払終身保険の活用方法

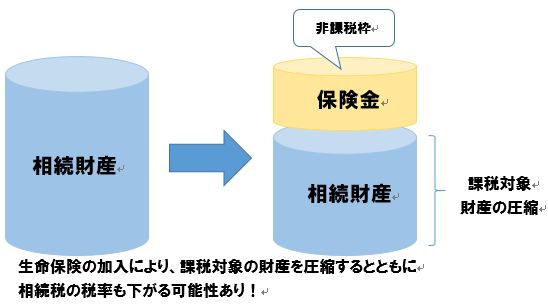

運用商品として魅力が薄れた一時払終身保険ですが、相続対策には有効活用できます。

下記の通り、相続税の節税対策や遺産分割対策、納税資金対策として活用できます。

4-1節税対策

契約者と被保険者(保障の対象者)が被相続人で、受取人が相続人である生命保険の死亡保険金には、下記の非課税枠がありますので、現金を生命保険にするだけで、相続税の課税対象である現金を非課税財産に移すことができます。

非課税限度額(相続税法第12条) = 500万円 × 法定相続人の数

生命保険の非課税枠を使っていないのであれば、現金を非課税枠分、保険金にするイメージです。

被相続人とは?

被相続人とは、財産を遺して亡くなった方

相続人とは?

相続人とは、被相続人の財産を引き継ぐ方

4-2生命保険は、遺言の代替としても利用可能

生命保険の死亡保険金は、民法上の相続財産ではなく、受取人固有の財産とされています(税法上はみなし相続財産)。よって、死亡保険金は遺産分割協議の対象外です。

死亡保険金受取人に指定することで、財産を渡したい人に保険金分の財産を遺すことが可能です。つまり、生命保険には、遺言と同様の効果があります。

4-3納税資金対策

生命保険は、被保険者(保障の対象者)の死亡時に確実に現金(保険金)を受け取ることが可能な商品です。よって、相続税の納税資金として活用することも可能です。

例えば、銀行預金などは、遺言があるか遺産分割協議がまとまっていないと、現金を引き出すことはできません。

相続税の申告と納税の期限は、相続開始を知った日(被相続人の死亡した日)の翌日から10ヶ月以内です。仮に、遺産分割協議がまとまらないまま、相続税の申告・納税期限がきた場合、手元に現金がなくても相続財産を法定相続分で分割したとして、相続税を支払う必要があります。

そのような際に生命保険契約があれば、遺産分割協議がまとまっていなくても、死亡保険金受取人の請求のみで、現金(保険金)を受け取ることができ、遺族の生活費としてだけではなく、相続税の納税資金としても活用できます。

まとめ

運用商品としては、魅力が薄れてしまった一時払終身保険ですが、相続対策としては、今後も活用可能です。相続対策の必要性をお考えの方については、ご検討ください。

参考:一時払い終身保険は相続対策の強い味方

開業医の「老後2000万円問題」解決トータルサポートサービス

- 老後資金は2000万円で足りる?

- 公的年金は何歳から、いくら受け取れる?

- リスクの低い資産運用方法を教えて欲しい など

老後資金準備に不安がある開業医の方は、投資歴約20年のFP(ファイナンシャル・プランナー)による無料相談会(大阪/兵庫/京都/奈良)をご利用ください。

TEL:06-6303-7857

受付時間:午前9時~17時(平日)

無料相談会はこちらから

(大阪/兵庫/京都/奈良)

-

前の記事

一時払い終身保険は相続対策の強い味方 2017.08.10

-

次の記事

相続対策における生命保険の5つのメリット 2017.08.22