生命保険の契約形態によっては保険金が非課税にならない!?

生命保険の死亡保険金には非課税枠(相続税法第12条)があり、一定額までは相続税が課税されないことをご存知の方は多いと思います。しかし、どんな場合でも生命保険の死亡保険金が非課税となるわけではありません。

生命保険の非課税限度額が適用される条件について解説します。どのような契約であれば、死亡保険金が非課税になるのかなど、気を付けて頂きたいポイントについてお伝えします。

目次

1.生命保険の非課税枠とは?

生命保険の死亡保険金には相続税の課税対象にならない下記の非課税限度額(相続税法第12条)があります。

非課税限度額 = 500万円 × 法定相続人の数

例えば、相続人が配偶者と子供2人の場合、1,500万円(500万円×3人)が非課税限度額となります。つまり、死亡保険金1,500万円までは相続税はかかりません。仮に死亡保険金が2,000万円の場合には、非課税枠1,500万円を超えた500万円が他の相続財産に合算されて、相続税の課税対象になります。

2.死亡保険金受取人は誰?

上記の通り、生命保険の死亡保険金には、非課税枠がありますが、その全てが非課税となるわけではありません。下記の契約形態である生命保険契約の死亡保険金が非課税限度額の適用となります。

| 【契約形態】 | ||

|---|---|---|

| 契約者 | 被保険者 | 死亡保険金受取人 |

| 被相続人※1 | 被相続人 | 相続人※2 |

※1被相続人:財産を遺して亡くなった方

※2相続人:被相続人の遺した財産を引き継ぐ方

つまり、受取人が契約者・被保険者の相続人であることが必要です。死亡保険金に非課税限度額が適用される場合とされない場合の具体的な事例は下記の通りです。

【非課税限度額適用可否例】

| 契約者 | 被保険者 | 死亡保険金受取人 | 非課税適用可否 |

|---|---|---|---|

| 被相続人 | 被相続人 | 父又は母 | × |

| 被相続人 | 被相続人 | 配偶者 | ○ |

| 被相続人 | 被相続人 | 子 | ○ |

| 被相続人 | 被相続人 | 孫 | × |

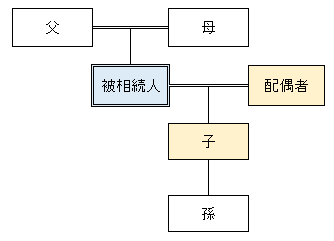

上記例の場合、法定相続人は配偶者と子供です。仮に独身時代に加入した生命保険の受取人が両親のままになっているような場合、両親は法定相続人ではないので、保険金は非課税とはなりません。また、孫に保険金を渡したいと思った場合、孫は法定相続人ではないため、保険金は非課税とはなりません。

3.相続税が課税される契約形態とは?

非課税限度額が適用されるには、死亡保険金に相続税が課税される契約形態である必要があります。生命保険の死亡保険金は契約者、被保険者、死亡保険金受取人の関係で課税される税金が異なります。相続税が課税される契約形態は、契約者と被保険者が同一人である契約です。

契約形態により課税される税金は下表の通りです。

| 契約者 | 被保険者 | 死亡保険金受取人 | 税金 |

|---|---|---|---|

| A(例:夫) | A(例:夫) | B(例:妻) | 相続税 |

| A(例:夫) | B(例:妻) | C(例:子供) | 贈与税 |

| A(例:夫) | B(例:妻) | A(例:夫) | 所得税・住民税 |

3-1.相続税

契約者と被保険者が同一人の場合、保険金は相続税の課税対象となります。

3-2.贈与税

契約者、被保険者、死亡保険金受取人がそれぞれ異なる場合、保険金は贈与税の課税対象となります。贈与税の基礎控除である110万円を保険金が超えた場合、その超えた部分に贈与税が課税されます。

3-3.所得税・住民税

契約者と死亡保険金受取人が同一人で、被保険者のみが異なる場合、保険金は一時所得に該当します。一時所得は下記の計算式で計算されます。

一時所得 = 死亡保険金 - 払込保険料総額 ― 50万円(特別控除額)

一時所得は2分の1し、他の所得と合算され、所得税・住民税が課税されます。

死亡保険金にどの税金が課税されるかによって、税額が大きく異なる可能性があります。一般的には相続税が課税される契約形態が一番課税額を抑えることが可能です。

まとめ

死亡保険金の非課税限度額が適用されるには、相続税が課税される契約形態かつ、受取人が相続人である必要があります。現在加入している生命保険がどのような契約形態で、受取人が誰であるかをご確認ください。

尚、生命保険の死亡保険金受取人に関しては、変更が可能です。受取人の変更には被保険者(保障の対象者)の承諾は必要ですが、死亡保険金受取人の承諾は不要です。

-

前の記事

NISA(ニーサ)とiDeCo(イデコ)のどちらを活用すべき? 2017.07.27

-

次の記事

個人開業医の方は生命保険料控除を活用すべきか? 2017.08.01